君和(深圳)科創(chuàng)集團(tuán)股權(quán)架構(gòu) 嘿,,大家好!我要給大家介紹一下君和(深圳)科創(chuàng)集團(tuán)的股權(quán)架構(gòu),。君和科創(chuàng)集團(tuán)是一家在科技創(chuàng)新領(lǐng)域嶄露頭角的公司,,我們致力于推動科技創(chuàng)新,為客戶提供高質(zhì)量的解決方案,。 首先,,讓我們來看一下君和科創(chuàng)集團(tuán)的股權(quán)結(jié)構(gòu)。我們的股權(quán)結(jié)構(gòu)設(shè)計得非常合理,,以確保公司的穩(wěn)定發(fā)展和股東的利益化,。目前,我們的股權(quán)結(jié)構(gòu)主要分為三個部分:創(chuàng)始人股份,、戰(zhàn)略投資者股份和員工持股計劃,。 創(chuàng)始人股份是公司的,著創(chuàng)始人對公司的熱愛和奉獻(xiàn),。創(chuàng)始人股份占據(jù)了公司的大部分股權(quán),,這也是我們公司的核心競爭力所在。多股東不平等架構(gòu)可能會導(dǎo)致不同股東之間的利益和不平等,,增加公司的風(fēng)險和不穩(wěn)定性,。廣東全過程股權(quán)架構(gòu)禮儀

股權(quán)結(jié)構(gòu)對公司外部治理機(jī)制的影響公司外部治理機(jī)制為內(nèi)部治理機(jī)制得以有效運(yùn)行增加了“防火墻”,但即使外部治理機(jī)制制訂得再完善,,如果股權(quán)結(jié)構(gòu)畸形,,公司外部治理機(jī)制也會形同虛設(shè)。但有被認(rèn)為,,很難說明公司內(nèi)外部的治理機(jī)制誰是因,,誰為果。比如,,在立法形式上建立了一套外部市場治理機(jī)制,,隨著新股的不斷增發(fā)或并購,,股權(quán)結(jié)構(gòu)可能出現(xiàn)過度分散或集中,就易造成公司管理層的“內(nèi)部人控制”現(xiàn)象,,使得公司控制權(quán)市場和職業(yè)經(jīng)理人市場的外部市場治理機(jī)制無法發(fā)揮作用,;另一個例子是,由于“內(nèi)部人控制”現(xiàn)象,,公司的經(jīng)營者常常為了掩蓋個人的私利而需要“花錢買意見”,這就會造成注冊會計師在收益和風(fēng)險的夾縫中進(jìn)退維谷,,使得外部社會治理機(jī)制也會被扭曲,。哪里股權(quán)架構(gòu)案例多股東不平等架構(gòu)還可以避免外資控制和風(fēng)險。

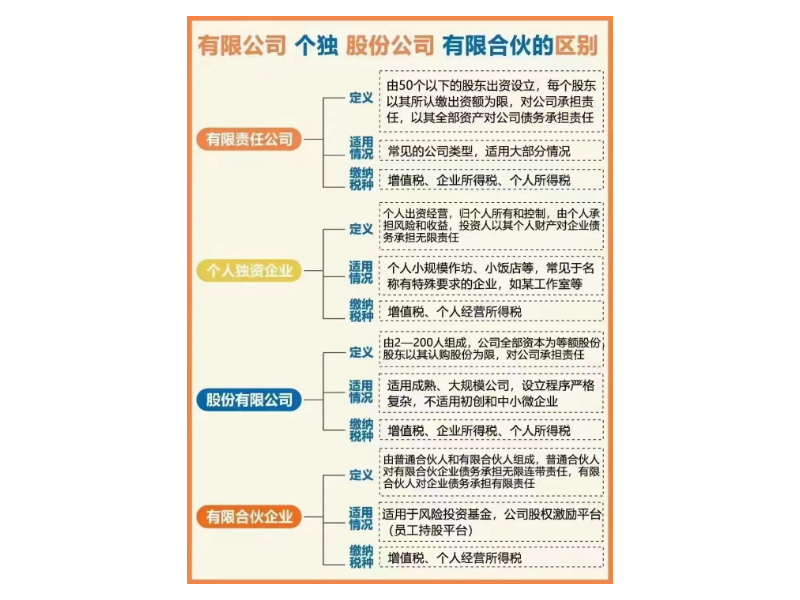

股權(quán)架構(gòu)設(shè)計的類型:一元股權(quán)架構(gòu):指股權(quán)的股權(quán)比例,,投票權(quán),,分紅權(quán)都是融合的。在這種結(jié)構(gòu)下,,所有中小股東的權(quán)利都是根據(jù)股權(quán)比例來決定的,。這是簡單的股權(quán)結(jié)構(gòu)。二進(jìn)制股權(quán)架構(gòu):指股權(quán)在股權(quán)比例,,投票權(quán)(投票權(quán))和股息權(quán)之間產(chǎn)生差異比例安排,,股東權(quán)利將分開設(shè)計。股權(quán)架構(gòu)比一美元的股權(quán)架構(gòu)更靈活,,在國外很常見,,可以幫助創(chuàng)始人和大人物股東in公司上市后,您仍然可以保持對公司的控制,。中度集中股權(quán)結(jié)構(gòu):指公司持有較大的股權(quán)持有股東,,同時還持有其他較大的股東,

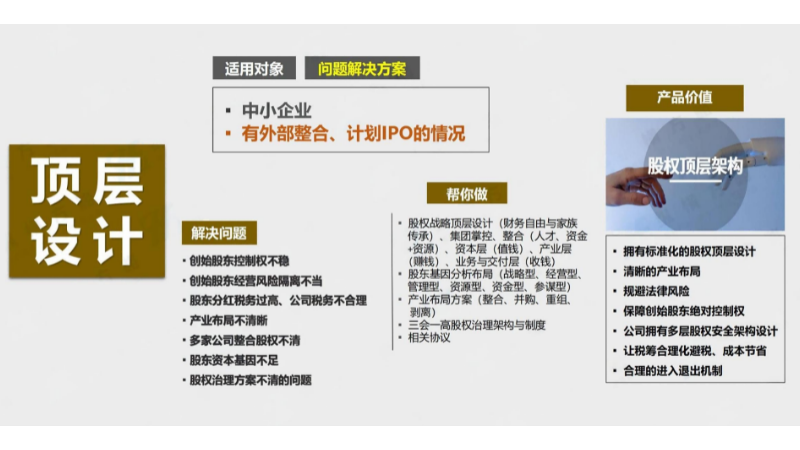

一個合理的公司股權(quán)架構(gòu)可以幫助公司確立良好的所有權(quán)和控制權(quán)結(jié)構(gòu),,安排合理的利益和分配政策,,確立明確的戰(zhàn)略和目標(biāo),同時也有助于管理股東之間的關(guān)系,,提高公司的穩(wěn)定運(yùn)營和長期競爭力,。公司股權(quán)架構(gòu)怎么做,建議先根據(jù)前面常見類型選擇適合自己的類型,,再結(jié)合以下具體的關(guān)鍵步驟來了解,,當(dāng)然也可以直接找股權(quán)相關(guān)直接搭建。未來的股權(quán)結(jié)構(gòu)可能會因為公司擴(kuò)張,、股東之間的分歧,、投資人的加入或退出等原因而發(fā)生變化。因此,,在設(shè)計公司股權(quán)架構(gòu)時,,需要考慮這些因素,,并制定應(yīng)對策略。優(yōu)點:單一股東擁有對公司的控制權(quán),,可以快速做出決策,,從而加速公司的發(fā)展和擴(kuò)張。

第二個含義則是股權(quán)構(gòu)成即各個不同背景的股東集團(tuán)分別持有股份的多少,。在我國,,就是指國家股東、法人股東及社會公眾股東的持股比例,。從理論上講,,股權(quán)結(jié)構(gòu)可以按企業(yè)剩余控制權(quán)和剩余收益索取權(quán)的分布狀況與匹配方式來分類。從這個角度,,股權(quán)結(jié)構(gòu)可以被區(qū)分為控制權(quán)不可競爭和控制權(quán)可競爭的股權(quán)結(jié)構(gòu)兩種類型,。在控制權(quán)可競爭的情況下,剩余控制權(quán)和剩余索取權(quán)是相互匹配的,,股東能夠并且愿意對董事會和經(jīng)理層實施有效控制,;在控制權(quán)不可競爭的股權(quán)結(jié)構(gòu)中,企業(yè)控股股東的控制地位是鎖定的,,對董事會和經(jīng)理層的監(jiān)督作用將被削弱,。這種架構(gòu)類型也有助于吸引大量的投資資本,以支持公司的擴(kuò)張和發(fā)展,。海南網(wǎng)絡(luò)股權(quán)架構(gòu)產(chǎn)品介紹

二是這個架構(gòu)方便公司治理,,尤其是涉及到一些重大決策時,能夠在規(guī)則下快速討論事情,。廣東全過程股權(quán)架構(gòu)禮儀

優(yōu)點:多股東平等架構(gòu)有助于保護(hù)各方股東的權(quán)益,,確保公司決策的公平性和透明度。此外,,多股東架構(gòu)可以利用各方的優(yōu)勢和資源,,共同推動公司的發(fā)展和成長。缺點:多股東平等架構(gòu)可能會因意見不合而導(dǎo)致決策的延遲和阻礙,。此外,,不同股東之間的分歧和競爭也可能會導(dǎo)致公司的不穩(wěn)定性和分裂。適用范圍:多股東平等架構(gòu)適用于合作創(chuàng)業(yè)或共同投資的情況,,特別是在企業(yè)的早期發(fā)展階段,,或在業(yè)務(wù)領(lǐng)域有較強(qiáng)的互補(bǔ)性和協(xié)同性的情況下。多股東不平等架構(gòu):指公司有多個股東,,但每個股東持有的股份不同,。這種架構(gòu)類型適用于大型公司和上市公司,因為它可以根據(jù)股東的投資金額和貢獻(xiàn)程度來安排股權(quán)和利益的分配,。優(yōu)點:多股東不平等架構(gòu)能夠更好地反映不同股東的投資和貢獻(xiàn),,使公司的決策更加高效和有針對性,。此外,這種架構(gòu)類型也有助于吸引大量的投資資本,,以支持公司的擴(kuò)張和發(fā)展,。缺點:多股東不平等架構(gòu)可能會導(dǎo)致不同股東之間的利益和不平等,增加公司的風(fēng)險和不穩(wěn)定性,。此外,,如果大股東出現(xiàn)問題,如股份質(zhì)押,、股權(quán)轉(zhuǎn)讓等,,可能會導(dǎo)致公司的股權(quán)結(jié)構(gòu)發(fā)生重大變化。廣東全過程股權(quán)架構(gòu)禮儀